税務方針とは|企業が押さえるべきポイントとサステナビリティとの関係

企業経営において、税務は単なる会計処理や納税の義務だけでなく、企業の信頼性やサステナビリティ戦略に直結する重要な要素です。その中でも「税務方針」の策定は、義務ではないものの、企業が税務にどう向き合い、どのようにリスクを管理するかを明確にする指針として大きく注目されています。本記事では、税務方針の概要、記載すべき主な内容、サステナビリティとの関係、策定のポイントなどを詳しく解説します。

—————————————————————————–

1. 税務方針の重要性

企業活動における税務方針の役割は、単なる「税金の支払いルール」を定めることではありません。近年では、企業の透明性や社会的責任を示す重要な指標として注目されており、以下の観点から重要性が増しています。

- 税務リスクの管理

税務方針は、企業が直面する税務リスクを明確化し、適切に管理するための基盤となります。法令違反や過少申告といったリスクを未然に防ぎ、企業の経営安定性を高めます。 - ステークホルダーへの信頼性向上

投資家や取引先、従業員など、さまざまなステークホルダーに対して、企業が適正に税務を管理していることを示すことができます。これは企業の信頼性を高め、ESG(環境・社会・ガバナンス)評価にも影響します。 - サステナビリティ戦略との連携

税務方針は、社会的責任や持続可能性に関する企業戦略と密接に関連しています。適正な税務対応は、企業の社会的貢献の一環として評価されることもあります。

—————————————————————————–

2. 税務方針とは?

税務方針とは、企業が税務に関してどのような方針で対応するかを明文化した文書です。単なる「税務ルールのまとめ」ではなく、企業の基本的な考え方や行動指針を示すものです。

2-1. 税務方針の目的

- 法令遵守の明確化:国内外の税法に従った適正な税務処理を行う方針を示します。

- 税務リスクの可視化:潜在的な税務リスクを特定し、管理体制を明確化します。

- 透明性の確保:社内外の関係者に対して、企業の税務対応が透明であることを示します。

- サステナビリティの一環:適切な税務対応を通じて、社会的責任や持続可能な企業経営への取り組みを明確化します。

2-2. 税務方針の策定メリット

- 内部統制の強化

- 税務調査や監査への対応力向上

- ステークホルダーに対する企業の信頼性向上

- サステナビリティ報告書や統合報告書との連携によるESG評価の向上

—————————————————————————–

3. 税務方針に記載すべき主な内容

企業が税務方針を策定する際には、以下のような項目を明確にすることが推奨されます。

(1)基本方針

- 企業の税務に関する基本的考え方

- 「適正な税務を通じて社会的責任を果たす」といった理念を記載

(2)法令遵守

- 国内外の税法、関連規制への適用方針

- コンプライアンスの遵守を徹底する姿勢

(3)租税戦略の透明性

- 節税策や税務計画の適法性を明確化

- 税務リスク回避の方針

(4)国際取引・移転価格対応

- グローバル企業の場合、国際取引に伴う税務リスクの管理方針

- 移転価格税制への対応

(5)税務リスク管理体制

- 内部統制や報告ルール

- 税務担当者や経営層の責任分担

(6)ステークホルダーへの情報開示方針

- 投資家、取引先、従業員に対する情報開示の方針

- 税務に関する透明性を確保

(7)実務上のポイント

- 方針の社内周知

- 定期的なレビューと更新

- 具体的な事例やケーススタディの活用

—————————————————————————–

4. サステナビリティと税務方針の関わり

税務方針は、単なる税務管理だけでなく、企業のサステナビリティ戦略と密接に関連しています。

(1)ESG投資と税務

- 投資家は企業の税務方針をESG評価の一部として注視しています。

- 適切な税務対応は、企業が社会的責任を果たしている証となり、投資家の信頼を獲得できます。

(2)社会的責任としての税務

- 適法で透明性の高い税務対応は、社会貢献の一環とみなされます。

- 不適切な節税や租税回避は企業の評価を下げるリスクがあります。

(3)サステナビリティ報告書への反映

- 税務方針をサステナビリティ報告書や統合報告書に反映することで、社外に対する透明性と責任感を示せます。

- ESG対応やSDGs達成の一環として、税務方針を戦略的に活用可能です。

—————————————————————————–

5. 税務方針策定のポイントと注意点

(1)策定ステップ

- 現状分析

- 税務リスクの棚卸、過去の税務調査の内容の把握

- 方針の文書化

- 基本方針、法令遵守、リスク管理体制などを明文化

- 社内周知と教育

- 経営層・担当者への周知徹底、教育研修の実施

- 定期的なレビューと更新

- 法令変更や事業環境の変化に応じた見直し

(2)注意点

- 法令変更への柔軟な対応

- ステークホルダーに対する説明責任の明確化

- 国際的な税務ルールとの整合性

—————————————————————————–

6. 税務方針策定に専門家のサポートが必要な理由

税務方針の策定は、自社だけで完結させることも可能ですが、専門知識や経験が必要です。そのため、外部の専門家やコンサルティング会社の支援を受けて税務方針を策定することで、重要な項目を抜け漏れなく対応し、企業の信頼性向上に繋げることができます。

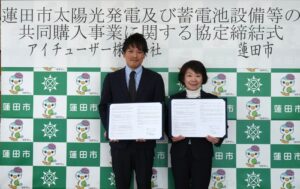

👉 LOCAL STARのサステナビリティ支援サービスでは、豊富な知見と最新動向を踏まえた税務方針策定に関する支援を提供しています。

専門家が伴走し、企業の実態に即した形で税務方針を策定できるため、効率的かつ正確に対応することができます。

👉 詳しくはこちらをご覧ください: LOCAL STARのサステナビリティ支援サービス

—————————————————————————–

7. まとめ

税務方針は、企業の税務リスクを管理するだけでなく、ステークホルダーへの透明性やサステナビリティ戦略に直結する重要な指針であり、税務方針を作成することで、企業としての信頼性と社会的責任を高めることができます。

企業の税務方針は、単なる内部文書ではなく、社会との約束であり、企業の信頼を示す重要なツールです。外部の専門家とともに、自社の税務方針を見直し、サステナビリティと連携させることで、長期的な企業価値の向上につなげましょう。

—————————————————————————–

📌 まずはここから始めましょう

👉 LOCAL STARのサステナビリティコンサルティングを見る

——————————————————————————–